Dalam dunia perbankan, istilah "tenor" sering muncul, terutama ketika membahas kredit atau pinjaman. Namun, apakah Anda sudah memahami arti dari tenor, jenis-jenisnya, apa yang memengaruhi penentuan tenor, dan bagaimana penggunaannya dalam produk perbankan?

Artikel ini akan mengulas secara detail istilah tenor agar Anda lebih memahami penerapannya dalam produk perbankan. Yuk, simak pembahasan lengkapnya di bawah ini.

Definisi Tenor dalam Perbankan

Tenor cicilan adalah jangka waktu yang diberikan kepada peminjam untuk melunasi pinjaman atau kredit yang diterima dari pemberi pinjaman. Misalnya, jika Anda mengajukan pinjaman dengan tenor 6 bulan, Anda harus melunasi pinjaman tersebut dalam waktu 6 bulan.

Penggunaan Tenor dalam Produk Perbankan

Dalam perbankan, tenor digunakan dalam dua konteks utama, yaitu tenor pinjaman dan tenor deposito.

1. Tenor Pinjaman

Seperti yang sudah dibahas di atas, tenor cicilan adalah jangka waktu yang telah disepakati saat mengajukan pinjaman. Tenor ini memengaruhi bunga yang dibebankan oleh bank kepada peminjam. Semakin lama tenor yang dipilih, semakin besar total bunga yang harus dibayarkan. Misalnya, jika Anda meminjam Rp50 juta dengan tenor 5 bulan dan bunga 2% per bulan, maka angsuran yang harus dibayarkan adalah Rp10 juta ditambah bunga Rp1 juta setiap bulan, sehingga totalnya menjadi Rp11 juta per bulan.

2. Tenor Deposito

Tenor deposito adalah jangka waktu yang digunakan dalam produk simpanan deposito. Bank biasanya menawarkan beberapa pilihan tenor, mulai dari 1, 3, 6, 12, hingga 24 bulan. Tenor deposito memengaruhi bunga yang akan diterima oleh nasabah yang melakukan deposito. Misalnya, jika Anda menyimpan Rp10 juta dalam deposito dengan tenor 1 tahun dan bunga 4%, maka pada akhir periode, Anda akan mendapatkan dana Rp10 juta ditambah bunga Rp400 ribu, menjadi total Rp10,4 juta sebelum pajak.

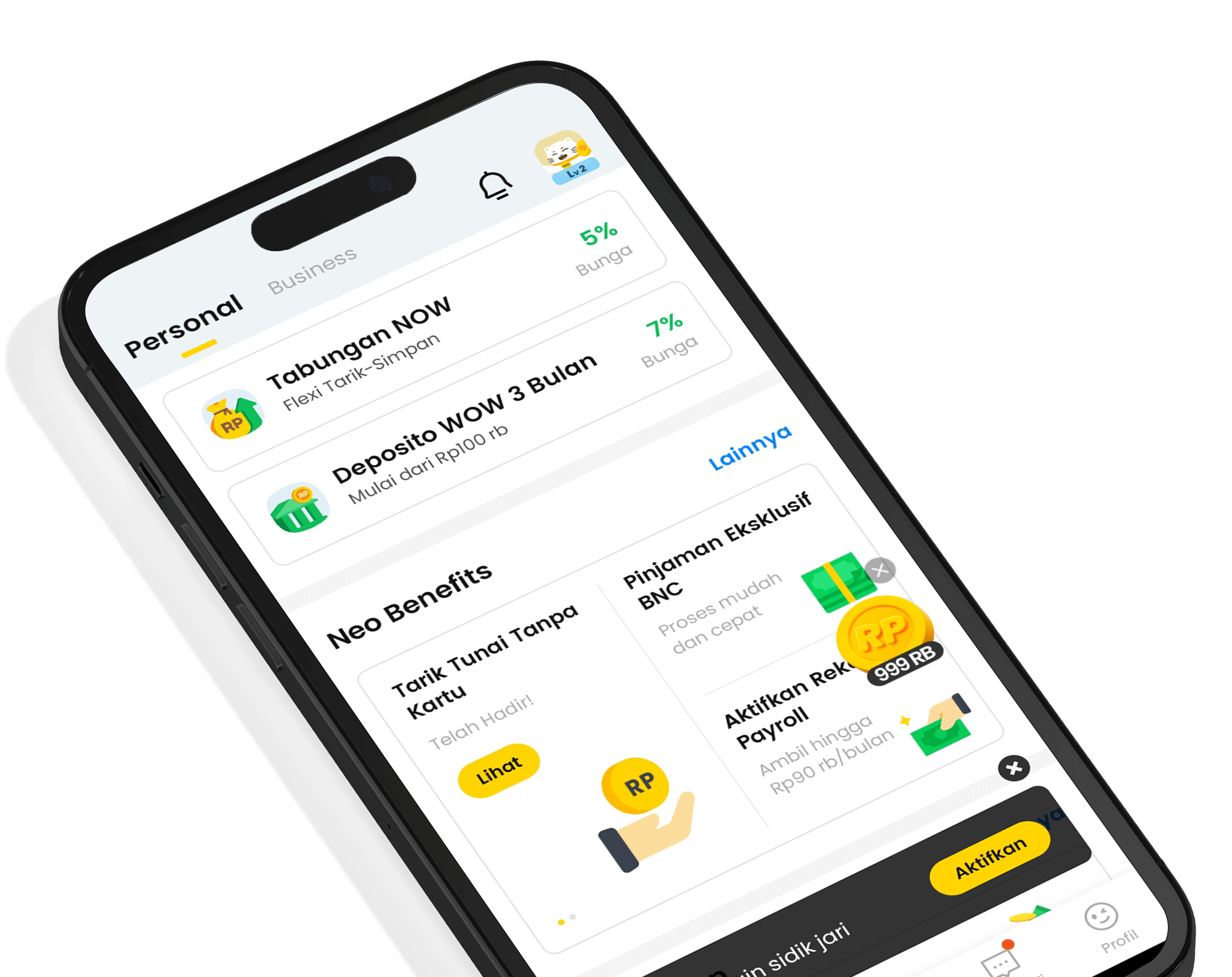

Ngomong-ngomong, sekadar info aja nih. Kalau Anda buka deposito WOW di Bank Neo Commerce dengan tenor 12 bulan, Anda akan mendapatkan bunga 8% per tahun. Lebih tinggi jika dibandingkan dengan bunga yang ditawarkan oleh bank konvensional lho. Mau tahu informasi lebih lanjut tentang produk deposito di Bank Neo Commerce, klik tautan di bawah ini ya!

Baca juga: Deposito FLEXI: Deposito Fleksibel yang Menguntungkan

Jenis-Jenis Tenor

Jenis tenor dibedakan berdasarkan jangka waktu pembayarannya, yaitu tenor panjang dan tenor pendek.

a. Tenor Panjang

Tenor panjang memiliki jangka waktu angsuran mulai dari 3 tahun hingga 30 tahun. Biasanya diterapkan pada kredit dengan jumlah besar, seperti kredit pemilikan rumah (KPR) yang bisa mencapai 15 tahun. Kelebihan tenor panjang adalah angsuran bulanan yang lebih kecil, namun total utang jadi lebih besar karena bunga yang lebih tinggi.

b. Tenor Pendek

Tenor pendek memiliki jangka waktu angsuran dari 1 bulan hingga 3 tahun. Biasanya diterapkan pada kredit dengan nominal yang relatif kecil atau menengah, seperti kredit dengan jaminan BPKB kendaraan atau kredit elektronik. Tenor pendek memiliki total utang yang lebih kecil karena bunga yang lebih sedikit, tetapi angsuran bulanannya lebih besar.

Faktor-Faktor yang Menentukan Tenor

Ada beberapa faktor yang menentukan tenor kredit atau pinjaman, yaitu:

- Jumlah Pinjaman: Semakin besar jumlah pinjaman, biasanya tenor yang disarankan lebih panjang. Sebaliknya, untuk pinjaman yang lebih kecil, tenor pendek dapat dipilih.

- Usia Peminjam: Usia memengaruhi estimasi sisa usia produktif peminjam. Peminjam yang lebih muda dapat diberikan tenor yang lebih panjang, sedangkan peminjam yang lebih tua mungkin mendapatkan tenor yang lebih pendek.

- Penghasilan per Bulan: Penghasilan bulanan memengaruhi kemampuan peminjam untuk membayar angsuran. Semakin besar penghasilan, peminjam dapat memilih tenor pendek. Jika penghasilan dinilai tidak cukup besar, tenor panjang mungkin disarankan.

Tips Memilih Tenor Pinjaman yang Tepat

Memilih tenor pinjaman yang tepat merupakan langkah penting untuk memastikan kelancaran angsuran dan menjauhkan Anda dari risiko gagal bayar. Berikut beberapa tips yang bisa Anda ikuti:

1. Hitung Kemampuan Finansial

Sebelum mengajukan pinjaman, penting untuk menghitung kemampuan finansial Anda terlebih dahulu. Hal ini termasuk menghitung penghasilan tetap, pengeluaran rutin, dan cicilan lain yang sedang berjalan. Pastikan Anda memilih tenor yang tidak memberatkan keuangan, sehingga Anda masih memiliki dana yang cukup untuk kebutuhan hidup sehari-hari.

2. Pertimbangkan Tujuan Pinjaman

Sesuaikan tenor pinjaman dengan tujuan penggunaan dana. Jika Anda membutuhkan dana untuk keperluan mendesak, seperti biaya pengobatan atau renovasi rumah, Anda bisa memilih tenor yang lebih pendek.

Namun, jika Anda membutuhkan dana untuk keperluan jangka panjang, seperti membeli rumah atau kendaraan, Anda bisa memilih tenor yang lebih panjang.

3. Bandingkan Penawaran Kreditur

Sebelum mengambil keputusan, luangkan waktu untuk membandingkan penawaran tenor dan bunga yang ditawarkan oleh beberapa kreditur. Perhatikan juga biaya-biaya lain yang terkait dengan pinjaman, seperti biaya administrasi dan biaya provisi.

4. Pahami Konsekuensi

Setiap tenor memiliki konsekuensi yang berbeda, seperti total bunga yang dibayarkan dan nominal angsuran per bulan. Pastikan Anda memahami konsekuensi tersebut sebelum memilih tenor yang sesuai dengan kebutuhan Anda.

5. Konsultasikan dengan Perencana Keuangan

Jika Anda masih ragu dalam memilih tenor pinjaman, Anda bisa berkonsultasi dengan perencana keuangan. Perencana keuangan dapat membantu Anda menganalisis kemampuan finansial dan tujuan pinjaman untuk memberikan rekomendasi tenor yang tepat.

Baca juga: 6 Hal yang Harus Diperhatikan Sebelum Mengajukan Pinjaman Uang Online

Dengan memahami pengertian, jenis, dan faktor-faktor yang memengaruhi tenor, Anda dapat lebih bijak dalam memilih produk perbankan yang sesuai dengan kebutuhan dan kemampuan finansial Anda.

Download aplikasi neobank di PlayStore dan App Store dan buka Neo Pinjam untuk coba produk pinjaman neobank yang aman dan terpercaya!